下面我将从是什么、为什么、怎么做、风险与选择等多个维度,为您详细解析第三方投资与理财规划。

(图片来源网络,侵删)

什么是第三方投资与理财规划?

我们要理解“第三方”的含义,在金融领域,常见的角色有:

- 第一方: 您自己(客户/投资者)。

- 第二方: 金融机构,如银行、保险公司、证券公司、基金公司等,它们直接向您销售自己的产品(如银行的理财产品、保险公司的保险、基金公司的公募基金等)。

- 第三方: 独立于您和上述金融机构的专业顾问或顾问公司,他们不直接生产金融产品,而是作为您的“买方顾问”(Buy-side Advisor),从您的利益出发,为您分析财务状况,制定规划,并从市场上选择最适合您的、来自不同金融机构的金融产品来执行规划。

核心特点:

- 独立性: 这是其灵魂所在,顾问的立场中立,不会因为销售某家公司的产品而获得不成比例的佣金,因此能更客观地推荐产品。

- 客观性: 以您的需求和目标为唯一出发点,而不是为了完成销售指标。

- 全面性: 规划范围远不止于投资,它涵盖了您一生的财务需求,包括:现金流管理、保险规划、教育金、养老金、税务筹划、遗产规划等。

- 个性化: 没有放之四海而皆准的理财方案,第三方顾问会通过深入沟通,了解您的风险承受能力、投资期限、人生目标等,为您打造独一无二的“财务蓝图”。

为什么需要第三方理财规划?(核心价值)

对于普通人而言,自行理财常常会遇到以下困境,而第三方规划恰好能解决这些问题:

| 您可能遇到的困境 | 第三方规划能为您带来的价值 |

|---|---|

| 信息过载,选择困难 | 专业筛选与解读: 顾问拥有专业知识,能过滤掉市场上的噪音,将复杂的产品信息转化为您能理解的简单建议。 |

| 缺乏系统规划,随波逐流 | 制定清晰蓝图: 帮助您明确短期、中期、长期目标(如买房、子女教育、退休),并制定分阶段、可执行的路径图。 |

| 情绪化投资,追涨杀跌 | 充当“纪律”的执行者: 在市场狂热时提醒您风险,在市场恐慌时帮助您保持冷静,坚持长期投资纪律。 |

| 资产配置不合理,风险错配 | 科学配置资产: 根据您的风险偏好,将资金分散投资于不同类别、不同地域、不同风险的资产中,以实现风险与收益的最佳平衡。 |

| 税务和遗产规划知识空白 | 合法节税与财富传承: 提供专业的税务筹划建议,帮助您合法降低税负;并协助您设立遗嘱、家族信托等,确保财富顺利传承给下一代。 |

| 时间和精力有限 | 解放您的宝贵时间: 将繁琐的财务管理工作交给专业人士,让您专注于事业和生活。 |

如何进行第三方投资与理财规划?(流程)

一个标准的理财规划流程通常包括以下几个步骤:

(图片来源网络,侵删)

第一步:建立关系与明确需求

- 沟通与访谈: 您与顾问进行深入交流,讲述您的财务现状、人生目标、担忧、梦想等。

- 信息收集: 顾问会收集您的财务数据,包括收入、支出、资产(存款、房产、股票、基金等)、负债(房贷、车贷等)、已有保险等。

第二步:财务分析与评估

- 制作财务报表: 顾问会为您整理个人或家庭的资产负债表、现金流量表。

- 评估风险承受能力: 通过问卷和访谈,科学评估您能承受多大的投资波动。

- 诊断财务问题: 找出您当前财务状况中的优势和不足(保障不足、储蓄率低、投资过于集中等)。

第三步:制定理财规划方案

- 目标设定: 将模糊的愿望(如“我想早点退休”)转化为具体、可量化、有时限的目标(如“在55岁时拥有500万可用于退休的资产”)。

- 方案设计: 针对每个目标,设计具体的解决方案,这通常包括:

- 现金流规划: 如何提高储蓄率。

- 保险规划: 配置哪些类型的保险(重疾、医疗、意外、寿险)以及保额。

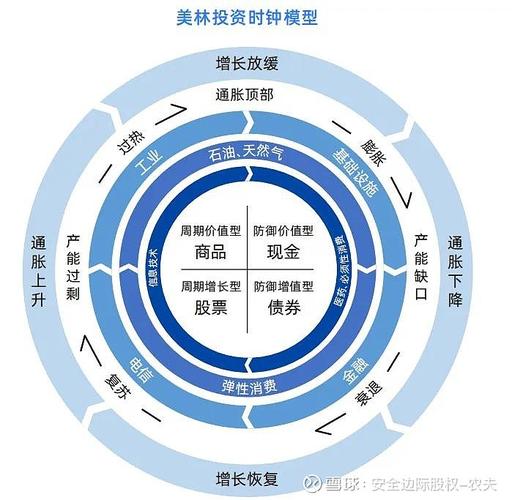

- 投资规划: 设计资产配置方案(60%股票型资产,30%债券型资产,10%另类资产),并推荐具体的产品。

- 其他规划: 如教育金、养老金、税务筹划等。

第四步:方案执行与落地

(图片来源网络,侵删)

- 确认方案: 顾问向您详细解释整个方案,您确认无误后,签署规划报告和授权协议。

- 购买产品: 顾问协助您在市场上选择并购买合适的金融产品(如基金、保险等),这个过程是客户自行操作,资金直接进入您自己的账户,确保了资金安全。

第五步:定期检视与调整

- 定期回顾: 理财规划不是一劳永逸的,顾问会与您定期(通常是每半年或每年)回顾规划的执行情况。

- 动态调整: 根据市场变化、您的家庭状况变化(如结婚、生子、升职)或目标调整,对原有的规划方案进行必要的修正和优化。

费用模式(如何收费?)

了解收费模式至关重要,这直接关系到顾问的立场。

-

按项目收费:

- 方式: 针对某一项具体的服务(如一份退休规划报告、一份保险方案)收取一次性的固定费用。

- 优点: 最能体现“买方顾问”的中立性,因为顾问的收入不依赖于后续的产品销售。

- 适合人群: 只需要一次性专业建议,或对顾问的独立性要求极高的客户。

-

按资产规模收费:

- 方式: 按照为您管理的资产总额的一定比例(通常在0.5%-2%之间/年)收取年费,这是目前最主流的模式。

- 优点: 顾问的利益与您的资产增值深度绑定,您赚得越多,顾问的长期收入也越高,激励顾问为您创造长期价值。

- 注意: 确保合同中明确收费比例、收费频率以及费用包含哪些服务。

-

佣金模式:

- 方式: 顾问从您购买的金融产品(如保险、基金)的销售方获取佣金。

- 风险: 这是最容易产生利益冲突的模式。 顾问可能有动机向您销售佣金高但并非最适合您的产品,在选择采用此模式的顾问时,务必极度警惕,并确保其能清晰披露所有佣金来源。

- 建议: 尽量优先选择前两种模式的顾问。

如何选择一位优秀的第三方理财顾问?

选择一位对的顾问,比选择一个好的投资策略更重要,请关注以下几点:

- 资质与牌照: 确认其是否拥有国家认可的金融从业资格,如基金从业资格、证券从业资格、CFP(国际金融理财师)、CFA(特许金融分析师)等,CFP是理财规划领域的黄金标准。

- 独立性: 直接询问其收入来源,是按服务收费,还是依赖佣金?一个真正独立的顾问会坦然告知。

- 经验与专长: 了解其服务客户群体的画像是否与您相似,是否在您关心的领域(如税务、遗产规划)有专长。

- 服务流程与理念: 了解其工作方法是否系统、透明,一个好的顾问会主动向您解释其工作流程,而不是急于让您掏钱。

- 沟通风格与信任感: 理财是长期的合作,您必须与顾问建立信任,沟通是否顺畅?他/她是否愿意倾听?您是否觉得他/她真正关心您的利益?

- 费用透明: 在合作前,务必获得一份清晰的书面费用说明,了解所有费用的构成和支付方式。

第三方投资与理财规划,本质上是花钱买专业、买时间、买安心,以及最重要的——买一个与自己利益一致的“财务合伙人”。

它不是让您一夜暴富的捷径,而是通过科学的规划、理性的执行和长期的坚持,帮助您在复杂多变的金融市场中,稳步实现自己的人生目标,对于财务状况日益复杂、对生活品质有更高追求的现代人来说,这是一项极具价值的投资。