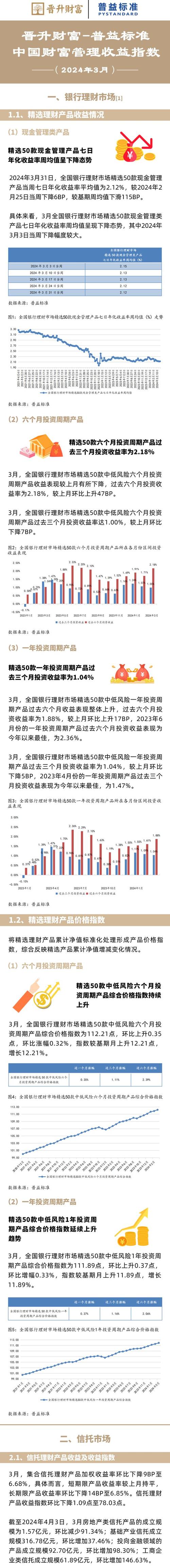

核心概念:短期投资 vs. 理财

我们需要明确“短期投资”和“理财”这两个词在这里的含义,在中文语境下,它们经常被混用,但可以稍作区分:

(图片来源网络,侵删)

- 短期投资:通常指在一年以内买入并卖出资产以获取收益的行为,其特点是目标明确、期限固定、风险偏好相对清晰。

- 理财:是一个更广泛的概念,指为了实现财务目标而对个人或家庭的资产进行管理和规划,短期理财是理财规划中的一个组成部分,特指期限在一年以内的资金安排。

我们讨论的其实是“适合短期资金(1年内闲置)的投资理财工具及其收益率”。

影响短期理财收益率的核心因素

在了解具体产品之前,必须先明白决定收益率的几个关键变量:

- 风险:这是最核心的决定因素。风险越高,潜在收益率也越高,反之亦然,短期理财也不例外。

- 流动性:指你把钱投进去后,能多快、多方便地取出来,流动性越差(比如有封闭期),通常能获得稍高一点的收益。

- 市场环境:

- 利率环境:当央行加息时,货币基金、银行存款等产品的收益率通常会上升;降息时则会下降。

- 市场波动:对于一些与股市、债市挂钩的产品,市场的好坏直接影响其净值和收益率。

- 产品类型:不同的底层资产决定了不同的风险和收益特征。

主流短期理财工具及其收益率概览(2025-2025年数据)

以下是目前市场上最常见的短期理财工具,我将它们按风险从低到高的顺序排列,并附上大致的收益率范围和特点。

| 产品类型 | 预期年化收益率 | 风险等级 | 流动性 | 特点与说明 |

|---|---|---|---|---|

| 银行活期存款 | 20% - 0.30% | 极低 | 极高(随时可取) | 最安全,但收益率极低,仅适合存放日常备用金。 |

| 货币市场基金 (宝宝类产品) | 5% - 2.5% | 低 | 极高(T+0或T+1到账) | 如余额宝、零钱通,投资于国债、银行存款等短期资产,风险极低,是活期存款的最佳替代品,收益率随市场利率波动。 |

| 银行定期存款 | 5% - 2.0% (1年期) | 极低 | 较差(需持有到期) | 50万以内受存款保险保障,安全,但流动性差,提前支取会按活期利率计息。 |

| 银行现金管理类理财产品 | 0% - 3.0% | 低 | 较高(通常有1-7天赎回规则) | 银行发行的类货币基金产品,投向与货币基金类似,但起投金额可能更高,收益率通常略高于宝宝类产品。 |

| 国债/国债逆回购 | 8% - 3.5% | 极低 | 高 | 国债:国家信用背书,安全。国债逆回购:短期(1天到182天)借钱给持有国债的机构,流动性非常好,在股票交易软件就能操作,适合管理账户闲置资金。 |

| 纯债基金 (中短债) | 5% - 4.0% | 中低 | 较高(T+1或T+2到账) | 主要投资于债券,不直接投资股票,风险略高于货币基金,收益潜力也更高,净值会有轻微波动。 |

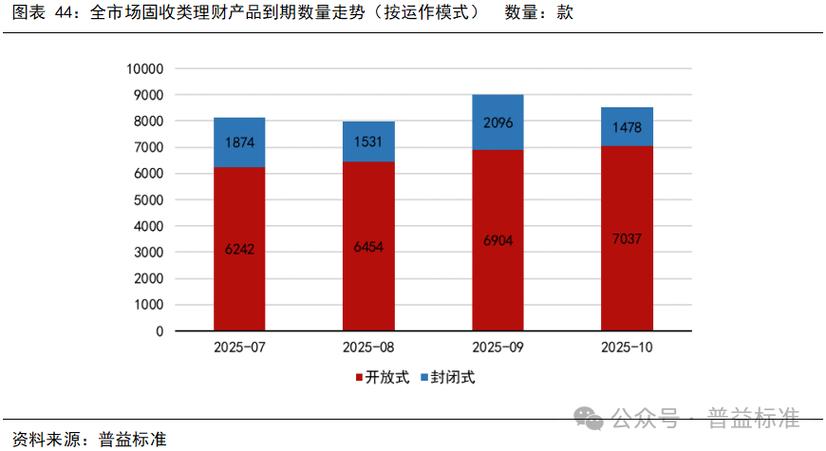

| 银行R1/R2级理财产品 | 5% - 4.0% | 低至中低 | 较差(通常有封闭期,如7天、30天、90天等) | 银行发行的稳健型理财产品,R1(谨慎型)和R2(稳健型)风险较低,主要投资于债券、存款等固收类资产。注意:打破刚性兑付后,不保本不保息。 |

| 同业存单指数基金 | 8% - 4.5% | 中低 | 较高 | 主要投资于银行同业存单,风险和收益介于货币基金和纯债基金之间,波动性稍大。 |

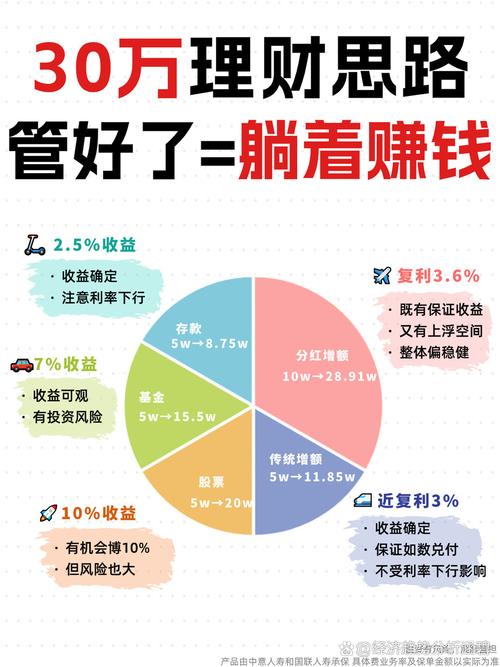

如何选择适合自己的短期理财方式?

没有“最好”的产品,只有“最适合”你的产品,选择时请问自己三个问题:

(图片来源网络,侵删)

-

这笔钱我多久不用?(流动性需求)

- 随时可能用(如生活费、应急金):选择 货币基金、银行活期/现金管理类产品。

- 确定3-6个月内不用:可以考虑 银行定期存款、短期封闭式理财产品、国债逆回购。

- 1-2年内确定不用:可以适当配置 中短债基金、同业存单基金,以追求稍高的收益。

-

我能承受多大的本金亏损?(风险承受能力)

- 完全不能接受亏损:选择 银行存款、国债、货币基金,这些产品几乎保本。

- 能接受轻微的、短期的本金波动:可以选择 纯债基金、R2级银行理财,这些产品净值会有小幅回撤,但长期来看收益更可观。

-

我的目标收益率是多少?

- 目标:超越通胀,跑赢活期:货币基金、现金管理类产品足够。

- 目标:获得比存款更高的稳定收益:银行定期、R2级理财、中短债基金是主要选择。

总结与建议

- 收益率是动态的:以上提到的收益率范围是基于当前市场环境的大致情况,实际购买时请以产品说明书或平台显示的七日年化/业绩比较基准为准。

- 安全第一:对于短期资金,本金安全永远是第一位的,不要为了追求高几个点的收益,而选择自己不了解的高风险产品。

- 分散配置:如果有一笔较大的短期资金,可以将其分散到2-3种不同类型的产品中,平衡风险和收益。

- 关注费用:购买理财产品时,要关注其管理费、托管费等,这些费用会侵蚀你的实际收益。

最后的忠告:在投资任何理财产品前,务必仔细阅读《产品说明书》和《风险揭示书》,清楚了解产品的投资方向、风险等级和费用结构。

(图片来源网络,侵删)