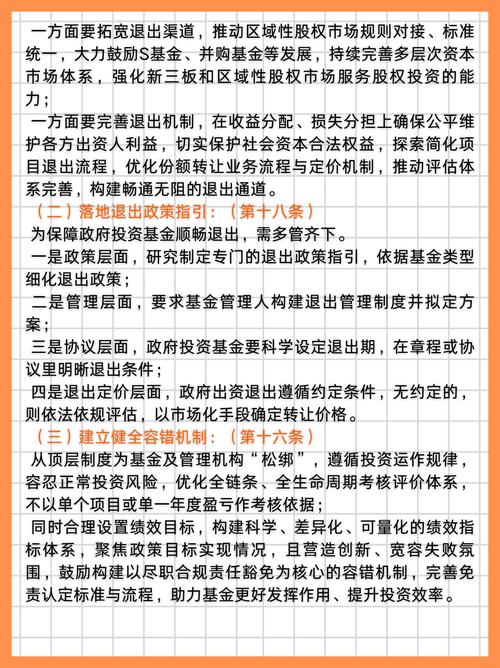

什么是QDII制度?(定义与核心)

QDII制度,全称是“合格境内机构投资者制度”,是指在中国境内设立,并经中国证监会等相关部门批准,可以在境外资本市场上进行证券投资(如股票、债券、基金等)的境内金融机构。

(图片来源网络,侵删)

一句话概括: 这是国家为境内投资者开设的一条“官方通道”,让他们能通过合规的机构,合法地把钱投到海外市场去。

核心要素:

- 主体是“机构”:不是个人直接去开户,而是由符合条件的基金公司、证券公司、商业银行、信托公司等金融机构作为“代理人”。

- 资金是“境内”的:募集的资金来自中国内地的投资者(个人或机构)。

- 投资是“境外”的:资金被用于投资境外的资本市场。

- 资格是“合格”的:并非所有金融机构都能做,必须向监管部门申请并获得批准,满足一系列严格的财务、风控和人员要求。

为什么需要QDII制度?(背景与目的)

QDII制度是在特定历史背景下诞生的,其推出具有多重战略意义。

历史背景:

(图片来源网络,侵删)

- 外汇储备激增:21世纪初,中国外贸顺差和外商直接投资持续增长,导致国家外汇储备急剧攀升。

- 资本流出压力:为了平衡国际收支、管理庞大的外汇资产,并缓解人民币升值压力,国家需要渠道让资本“走出去”。

- 境内投资渠道有限:当时中国A股市场尚不成熟,投资品种单一,投资者有资产全球化的强烈需求,但缺乏合法合规的途径。

主要目的:

- 疏导流动性,缓解升值压力:为庞大的外汇资金找到合法的出海渠道,实现藏汇于民,减轻央行购买外汇的压力。

- 满足投资者多元化需求:为境内投资者提供更广阔的投资市场,实现全球资产配置,分散单一市场风险(不要把所有鸡蛋放在一个篮子里”)。

- 培育专业机构投资者:推动国内金融机构走向国际市场,学习先进的投资管理经验和风险控制能力,提升其国际化水平。

- 促进国内金融市场改革:引入国际市场的竞争和理念,倒逼国内金融产品创新、监管水平提升和金融市场成熟。

QDII制度如何运作?(流程与机制)

QDII的运作流程可以简化为以下几个步骤:

- 资格申请:境内金融机构(如基金公司)向中国证监会、国家外汇管理局(外管局)等监管部门申请QDII资格。

- 额度审批:获得资格后,机构需要向监管部门申请具体的投资额度(即最多能换汇多少亿美元出去)。

- 产品设计:机构设计QDII产品,如QDII基金、QDII理财产品等,明确投资范围、策略、风险等级等。

- 资金募集:向境内投资者募集资金,并以人民币形式收取。

- 汇出与投资:

- 汇出:机构将募集到的人民币资金,通过指定的商业银行(如外汇指定银行)兑换成外币。

- 投资:将外币资金通过托管银行(通常是境外大型银行)汇出至境外,投资于预先约定的海外市场(如港股、美股、欧股等)。

- 运作与报告:在境外进行投资管理,并定期向国内监管机构和投资者披露产品净值、持仓等信息。

- 资金回流与清算:投资结束后,将境外资产变现,换汇成人民币,返还给境内投资者。

QDII的主要类型

目前市场上的QDII产品主要由以下几类机构发行:

- 银行系QDII:由商业银行发行,多为理财产品,风险相对较低,收益也相对稳健,主要投资于债券、货币市场工具等固定收益类资产。

- 基金系QDII:由基金公司发行,主要是公募基金,这类产品最为丰富,可以投资全球股市、债市,风险和收益范围较广,是普通投资者参与海外市场最主要的方式。

- 证券系QDII:由证券公司发行,可以是集合资产管理计划,投资策略更为灵活,有时会涉及更复杂的金融衍生品。

- 保险系QDII:由保险公司发行,资金规模通常较大,投资期限较长,更注重长期价值投资和资产配置。

QDII制度的优势与风险

优势:

- 资产全球化配置:能有效分散风险,对冲单一国家或地区的市场波动,当A股表现不佳时,QDII投资的海外市场可能表现良好。

- 投资标的多样化:可以投资于全球不同市场、不同行业的优质公司,是分享全球经济增长红利的重要途径。

- 专业管理:由经验丰富的专业投资团队进行管理,普通投资者无需亲自研究复杂的海外市场。

风险:

- 汇率风险:这是QDII特有的核心风险,投资以外币计价,最终换算成人民币给投资者,如果投资期间人民币升值,即使海外资产本身没有亏损,换汇后的人民币收益也会被侵蚀,甚至出现亏损。

- 市场风险:与所有投资一样,QDII面临海外股市、债市本身的波动风险,2008年金融危机、2025年新冠疫情等都导致全球市场暴跌,QDII产品净值大幅回撤。

- 信息不对称风险:投资者对海外市场的了解远不如A股,信息获取和分析难度更大。

- 时差与交易机制风险:交易时间与国内不同,且交易规则(如T+1、T+0、涨跌停板等)也存在差异,可能影响投资决策和净值更新的及时性。

- 管理风险:基金经理的投资能力、研究水平直接决定了产品的表现,存在选股和择时失误的风险。

现状与展望

现状:

(图片来源网络,侵删)

- 产品数量:经过十多年的发展,QDII产品数量和规模已相当可观,投资范围也从最初的港股,扩展到美股、欧股、新兴市场、商品(如黄金)等。

- 额度管理:外管局对QDII总额度进行管理,并动态调整,近年来,随着人民币国际化推进和跨境资本流动管理的需要,额度管理更加灵活。

- 投资标的:从最初侧重港股,到现在涌现出跟踪纳斯达克100指数、标普500指数、MSCI全球指数等宽基指数的ETF产品,以及专注于科技、消费等行业的主题基金,为投资者提供了丰富的选择。

展望: QDII制度作为中国金融开放的重要组成部分,其未来发展方向将是:

- 进一步放宽额度:满足日益增长的全球化资产配置需求。

- 丰富投资标的:允许投资更多元化的海外资产类别,如REITs(房地产信托)、对冲基金策略等。

- 简化审批流程:提高QDII制度的运作效率。

- 加强投资者教育:帮助投资者更好地理解QDII产品的特有风险,尤其是汇率风险。

合格境内机构投资者制度是中国资本市场对外开放的关键一步,它不仅为境内资金的海外投资打开了合法之门,也为投资者提供了全球资产配置的工具,同时有力地推动了国内金融机构的国际化进程,对于普通投资者而言,QDII是投资世界、分散风险的重要工具,但在参与时,必须充分认识到其特有的汇率风险和市场风险,做好自身的风险管理和资产配置。