公司概况:一个独特的商业帝国

- 核心业务: 保险,伯克希尔旗下拥有多家保险公司(如GEICO、General Re、Berkshire Hathaway Specialty Insurance等),这些公司产生了大量浮存金。

- 浮存金: 这是理解伯克希尔的关键,浮存金是保险公司向客户收取的保费,在用于赔付之前,可以暂时免费使用,这笔资金规模巨大(常年超过1500亿美元),且成本极低(甚至为负),为巴菲特提供了进行长期投资的“弹药”。

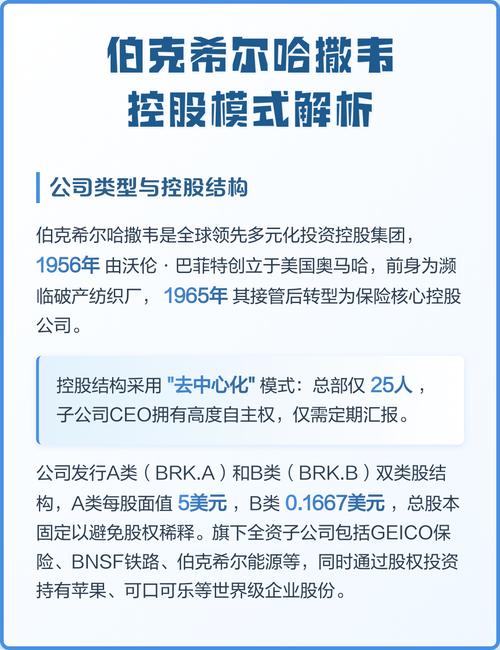

- 投资与控股模式:

- 全资控股的子公司: 伯克希尔拥有众多全资子公司,业务涵盖铁路(BNSF Railway)、能源(BHE)、制造、分销和服务等,这些子公司是公司稳定的利润来源。

- 公开市场股票投资: 伯克希尔将大量的浮存金和自有资金,在公开市场上买入并长期持有一些优秀公司的股票,这部分投资组合的市值巨大,是公司价值的重要组成部分。

- 收购少数股权: 伯克希尔也会收购一些非全资的公司,通常是其欣赏的行业领导者。

核心投资哲学:价值投资的“圣经”

伯克希尔的投资策略,是沃伦·巴菲特和查理·芒格一生智慧的结晶,其核心可以概括为以下几点:

(图片来源网络,侵删)

-

能力圈原则:

- 只投资于自己能够理解的行业和公司,巴菲特曾说:“如果一家公司业务十分复杂,即使我花一辈子时间也无法理解,那我就会远离它。”

- 这就是为什么伯克希尔的重仓股集中在消费品、金融、能源等易于理解的领域。

-

护城河理论:

- 寻找那些拥有强大竞争优势(即“护城河”)的公司,这种优势可以保护公司免受竞争对手的侵蚀,并长期保持盈利能力。

- 护城河的类型包括:

- 品牌优势: 如可口可乐、美国运通。

- 网络效应: 如Visa、Mastercard(虽然伯克希尔不直接持有,但其原理相通)。

- 成本优势: 如GEICO通过直销模式降低成本。

- 转换成本: 如苹果的iOS生态系统,用户更换成本高。

- 特许经营权/监管牌照: 如其控股的铁路和公用事业公司。

-

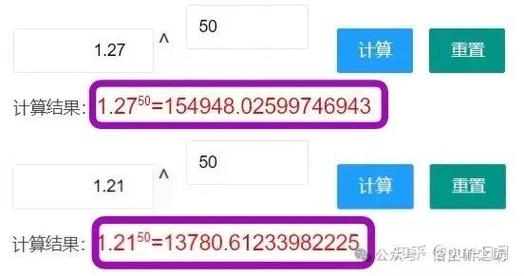

长期持有,与伟大的公司共舞:

- 买入股票就是买入公司的一部分,对于真正优秀的公司,巴菲特倾向于“永远持有”,而不是频繁交易。

- 他关注的是公司的长期内在价值,而不是短期的股价波动,他愿意为了公司的长期成长而耐心等待。

-

管理层的重要性:

(图片来源网络,侵删)

(图片来源网络,侵删)投资一家公司,就是投资其管理团队,巴菲特极度看重管理层的诚信、能力和对股东利益的责任感,他喜欢那些“像所有者一样思考”的管理者。

-

安全边际:

用远低于公司内在价值的价格买入,这是价值投资的基石,为投资提供了“缓冲垫”,即使判断出现偏差,也能有效降低风险。

投资组合分析(截至2025年第一季度)

伯克希尔的股票投资组合是其最引人注目的部分,通过观察其持仓,可以清晰地看到其投资哲学的实践。

(图片来源网络,侵删)

前五大重仓股(占总投资组合约75%)

-

苹果公司

- 持仓价值: 超过1800亿美元,是伯克希尔最大的持仓。

- 投资逻辑: 巴菲特曾表示“后悔买得太少”,苹果拥有无与伦比的强大品牌、极高的用户忠诚度(护城河)、庞大的生态系统以及强大的盈利能力,它本质上是一家消费公司,同时兼具科技属性,其回购政策也为股东创造了价值。

-

美国银行

- 持仓价值: 超过400亿美元。

- 投资逻辑: 巴菲特对银行业有深刻理解(他曾是高盛的股东),美国银行是美国第二大银行,拥有巨大的规模和成本优势,巴菲特欣赏其CEO Brian Moynihan的管理能力,并将其视为典型的“价值股”,能持续产生稳定利润和分红。

-

美国运通

- 持仓价值: 超过250亿美元。

- 投资逻辑: 美国运通拥有强大的品牌和富裕的客户群体,其持卡人消费能力和忠诚度极高,形成了强大的“护城河”,公司能从交易中获得可观的费用,商业模式非常出色。

-

可口可乐

- 持仓价值: 超过250亿美元。

- 投资逻辑: 这是巴菲特的“经典之作”,可口可乐是全球最具价值的品牌之一,拥有无与伦比的品牌认知度和分销网络,它的产品简单、提神,需求稳定且全球广泛,巴菲特在1988年买入,并一直持有至今,是长期价值投资的完美典范。

-

雪佛龙

- 持仓价值: 超过200亿美元。

- 投资逻辑: 作为能源巨头,雪佛龙拥有庞大的石油和天然气储备,投资能源股符合巴菲特对“护城河”的理解(巨大的资产规模和开采成本优势),能源行业在经济周期中能提供稳定的现金流和股息。

其他重要持仓

- 穆迪公司: 信用评级机构,与保险业务有协同效应。

- 西方石油公司: 近年来大幅增持,显示出对传统能源行业价值的认可。

- 台积电: 曾在2025年第四季度短暂成为前十大持仓,但后来已大幅减持,显示出巴菲特对复杂科技股的审慎态度。

- 日本五大商社(伊藤忠、丸红、三菱、三井、住友): 这是巴菲特近年来最大胆的海外投资之一,他看重的是这些公司稳定的股息率、低估值和全球化的业务布局。

如何解读伯克希尔的投资?

对于投资者而言,关注伯克希尔的投资有以下几个重要意义:

- “聪明钱”的动向: 巴菲特和他的团队是研究能力极强的专业投资者,他们的持仓变化,尤其是大规模建仓或清仓,往往被视为市场的重要信号。

- 学习投资哲学的范本: 伯克希尔的投资组合本身就是一部活的“价值投资教科书”,通过分析其持仓原因,可以学习如何识别好公司、理解护城河和长期思维。

- 宏观经济的晴雨表: 伯克希尔的资产配置反映了其对宏观经济的判断,近年来对能源股的增持,可能暗示其对能源长期需求的看好。

- 投资机会的线索: 当伯克希尔宣布收购一家公司(如Alleghany)或大量增持某只股票(如苹果)时,这通常意味着该公司经过了他们极其严格的审查,值得投资者深入研究。

风险与挑战

尽管伯克希尔备受尊敬,但它并非没有风险:

- “巴菲特魔咒”: 公司规模过于庞大,未来很难再找到像早期那样能带来惊人回报的“十倍股”,大象很难在池塘里跳舞。

- 后巴菲特时代: 沃伦·巴菲特和查理·芒格的离去是公司面临的最大挑战,尽管现任CEO Greg Abel和Ajit Jain能力出众,但公司的文化、投资决策的“神来之笔”能否延续,仍是市场关注的焦点。

- 利率环境变化: 在低利率时代,像伯克希尔这样持有大量现金和低息债券的公司机会成本很高,随着利率上升,其持有的现金和短期国债的收益会增加,但对其长期持有的债券和金融股估值也会产生压力。

- 投资风格转变: 近年来,伯克希尔的投资似乎变得更加“指数化”,大量买入苹果等少数几只股票,这与过去分散投资于多只不同行业的经典做法有所不同。

伯克希尔·哈撒韦的投资,远不止是一份股票列表,它代表了一套历经数十年市场考验、逻辑严密、纪律严明的投资哲学,其成功源于将保险业务的浮存金优势与对伟大企业的长期投资完美结合。

对于普通投资者来说,学习伯克希尔的重点不在于“抄作业”(因为股价和时机已经改变),而在于理解其背后的思考方式:如何定义护城河、如何评估管理层、如何保持耐心、以及如何利用安全边际来管理风险,这才是伯克希尔投资智慧最宝贵的财富。