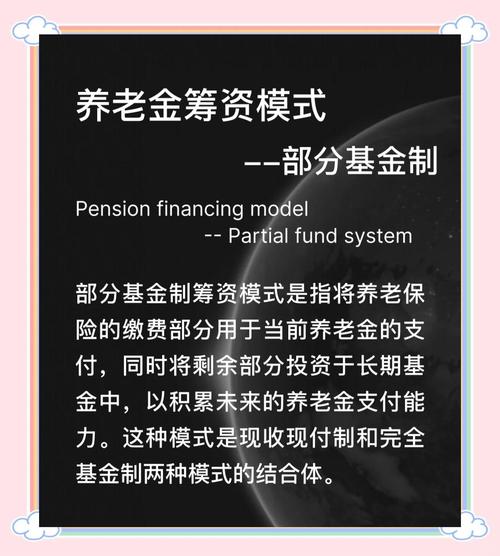

社会保险基金投资运营解析

社会保险基金(简称“社保基金”)是国家社会保障体系的重要物质基础,其安全直接关系到亿万参保人的切身利益和社会稳定,随着人口老龄化加剧和经济发展新常态,仅依靠传统的财政补贴和缴费收入已难以满足日益增长的支付需求,对社保基金进行科学、审慎的投资运营,实现保值增值,已成为各国社会保障体系的必然选择。

(图片来源网络,侵删)

为什么需要进行投资运营?(背景与必要性)

- 应对人口老龄化压力: 随着老年人口比例持续上升,领取养老金的人数不断增加,而缴费的劳动年龄人口相对减少,导致社保基金收支缺口压力巨大,投资运营是弥补缺口、实现长期收支平衡的关键手段。

- 实现基金保值增值: 通货膨胀是财富的“隐形杀手”,如果社保基金仅存放在银行或购买国债,其收益率可能低于通货膨胀率,导致基金的实际购买力逐年缩水,通过投资运营,追求超越通胀的收益,才能确保基金未来的支付能力。

- 减轻财政负担: 社保基金通过自身投资获得收益,可以减少对财政转移支付的依赖,从而减轻国家财政的压力,将更多财政资源用于其他公共领域。

- 促进资本市场发展: 规模庞大的社保基金作为长期、稳定的机构投资者,进入资本市场,能够为市场提供稳定的资金来源,优化市场结构,促进资本市场的健康发展。

投资运营的核心目标

社保基金的投资运营必须在“安全第一”的前提下,追求“长期稳定”的收益。

-

首要目标:安全性

- 本金安全: 确保基金资产的本金不受损失,这是所有投资决策的底线。

- 风险可控: 建立严格的风险控制体系,对市场风险、信用风险、流动性风险等进行全面管理和防范。

-

核心目标:保值增值

- 保值: 投资收益率必须跑赢居民消费价格指数(CPI),确保基金的实际价值不因通货膨胀而下降。

- 增值: 在控制风险的前提下,追求长期、稳定的投资回报,以增强基金的支付能力和抗风险能力。

-

长期目标:可持续性

(图片来源网络,侵删)

(图片来源网络,侵删)投资策略应着眼于未来几十年,追求长期回报,而不是短期市场波动,这要求投资组合具备穿越经济周期的能力。

投资运营的基本原则

- 安全性原则: 如上所述,是最高原则。

- 收益性原则: 在安全的前提下,努力提高投资回报。

- 流动性原则: 确保基金能够随时满足支付需求,避免因追求高收益而导致资产变现困难。

- 多元化原则: “不要把所有鸡蛋放在一个篮子里”,通过在不同资产类别(如股票、债券、另类投资等)、不同行业、不同地区之间进行分散投资,有效降低非系统性风险。

- 合规性原则: 所有投资活动必须严格遵守国家法律法规和政策规定。

主要的投资范围与工具

各国社保基金的投资范围根据其风险承受能力、法律法规和市场环境而有所不同,通常采用“核心-卫星”策略。

核心资产(追求稳定收益,风险较低)

- 固定收益类资产:

- 国债、地方政府债: 信用等级最高,安全性最强,是社保基金的“压舱石”。

- 政策性金融债: 由国家开发银行、农业发展银行等发行,信用风险接近国债。

- 高信用等级的企业债、公司债: 收益率高于国债,但仍需严格筛选发行主体。

- 银行存款、同业存单: 流动性极高,用于满足日常支付和应对突发需求。

- 基础设施和不动产投资:

- 投资基础设施(如高速公路、港口、电力)REITs(不动产投资信托基金): 能提供长期、稳定的现金流,与通胀挂钩,具有天然的抗通胀属性。

卫星资产(追求超额收益,风险较高)

(图片来源网络,侵删)

- 权益类资产:

- 股票、股票型基金: 长期来看,权益类资产是回报最高的资产类别,但波动性也最大,社保基金会通过战略配置和战术配置相结合的方式参与,通常会选择大盘蓝筹股、高股息股票以及代表国家经济方向的行业。

- 另类投资:

- 私募股权、风险投资: 投资于未上市但有潜力的企业,分享企业成长红利,但流动性差,风险高。

- 对冲基金: 采用多种策略对冲风险,力求在不同市场环境下都能获得绝对收益。

- 境外资产: 进行全球化配置,以分散单一市场的风险,获取不同经济体的增长红利。

中国的实践(以全国社会保障基金为例): 中国的全国社会保障基金(“国家队”)的投资范围相对广泛,其资产配置比例大致为:

- 固定收益类: 约40%-50%

- 权益类: 约30%-40%(含境内、境外)

- 另类投资(如私募股权、基础设施等): 约10%-20%

- 现金类: 保持一定比例

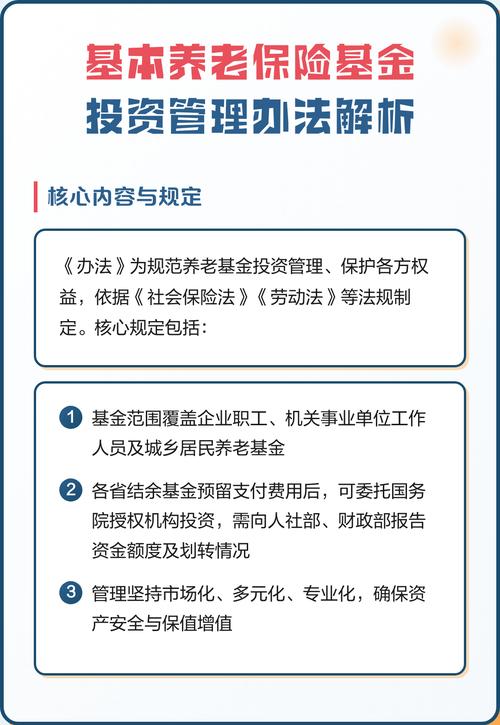

地方社会保险基金(如养老、医疗基金)的投资则更加审慎,以银行存款和国债为主,近年来才开始逐步委托全国社保基金理事会或专业机构进行市场化投资运营,投资比例受到严格限制。

投资运营的挑战与风险

- 市场波动风险: 资本市场具有周期性,股票等资产价格的大幅波动会直接影响基金账面价值。

- 政策与法律风险: 投资政策的变化、税收政策的调整等都可能影响投资收益。

- 委托代理风险: 社保基金委托给专业投资机构管理,可能存在信息不对称、道德风险等问题。

- 通胀风险: 如果投资收益率持续低于通胀率,基金的实际购买力会不断缩水。

- 流动性风险: 在市场极端情况下,高流动性资产可能面临价格下跌,而低流动性资产难以变现。

- 投资能力挑战: 社保基金规模巨大,如何在庞大的资金体量下持续获得稳定、优秀的回报,对投资管理能力提出了极高要求。

未来发展趋势

- 投资渠道多元化: 逐步拓宽投资范围,允许更多元的资产进入,如更多元的REITs、绿色债券、ESG(环境、社会和治理)投资等。

- 投资策略精细化: 从大类资产配置向更精细化的策略发展,如增加因子投资(Smart Beta)、量化投资等,以提升风险调整后的收益。

- ESG投资理念的融入: 将环境、社会和治理因素纳入投资决策,不仅践行社会责任,也可能通过筛选出治理更优、更具长期竞争力的企业来降低风险、提升回报。

- 数字化与智能化: 利用大数据、人工智能等技术提升投资研究、风险管理和决策的效率与准确性。

- 加强国际合作: 在风险可控的前提下,增加境外优质资产的配置比例,参与全球市场,分享全球经济增长红利。

社会保险基金的投资运营是一项系统性工程,它在“安全”与“收益”之间寻求精妙的平衡,它不仅是保障亿万人民“养老钱”、“救命钱”安全的守护者,也是推动资本市场发展、服务国家战略的重要力量,随着制度的不断完善和投资能力的持续提升,社保基金必将在实现自身保值增值的同时,为中国经济的长期健康发展贡献更大的力量。