简单年回报率

这是最基础、最直观的计算方法,适用于计算单次投资的年化收益。

单期简单回报率

如果你只进行了一次投资,并在未来某个时间点卖出,计算公式如下:

公式: [ \text{简单回报率} = \frac{\text{期末价值} - \text{期初投入}}{\text{期初投入}} \times 100\% ]

- 期末价值:包括卖出投资品所得的全部金额,以及在此期间收到的任何现金分红或利息。

- 期初投入:你最初的投资金额。

示例: 你在年初以100元的价格买入一股股票,年末以120元的价格卖出,期间收到了5元的股息。

- 期初投入 = 100元

- 期末价值 = 120元 (卖出价格) + 5元 (股息) = 125元

- 简单回报率 = (125 - 100) / 100 × 100% = 25%

年化回报率

简单回报率没有考虑投资的时间长短,为了比较不同投资期限的项目,我们需要将其“年化”。

公式:

[ \text{年化回报率} = \left( \frac{\text{期末价值}}{\text{期初投入}} \right)^{\frac{1}{n}} - 1 ]

n 是投资年限(可以是小数,如0.5年代表6个月)。

示例: 你投资了10万元,2年后这笔钱变成了13万元。

- 期初投入 = 100,000元

- 期末价值 = 130,000元

- 投资年限 n = 2年

- 年化回报率 = (130,000 / 100,000)^(1/2) - 1 = √1.3 - 1 ≈ 1.1402 - 1 = 1402 或 14.02%

这个14.02%意味着,你的这笔投资在两年内的平均年增长率为14.02%。

复合年回报率

这是衡量投资表现最常用、最专业的指标,尤其适用于评估基金、股票组合等在不同时间段内有资金流入流出的情况,它假设投资收益会进行再投资。

公式: [ CAGR = \left( \frac{\text{期末价值}}{\text{期初价值}} \right)^{\frac{1}{n}} - 1 ]

期初价值:投资开始时的总价值。期末价值:投资结束时的总价值。n:投资的总年限(从投资第一天到最后一天,按年计算)。

与年化回报率的区别: CAGR的计算基础是“期初价值”和“期末价值”,期间的资金变动(如追加投资或部分赎回)不影响其计算结果,它反映的是你整个投资周期的“平均”年增长率。

示例: 你在2025年初投入10万元购买了一只基金,在2025年,你又追加了5万元,到2025年底,你赎回了全部基金,总价值为22万元。

- 期初价值 = 100,000元

- 期末价值 = 220,000元

- 投资年限 n = 2025年底 - 2025年初 = 5年

- CAGR = (220,000 / 100,000)^(1/5) - 1 = (2.2)^(0.2) - 1 ≈ 1.1706 - 1 = 1706 或 17.06%

这个17.06%就是你这5年投资的真实复合年回报率,它平滑了期间追加投资的影响。

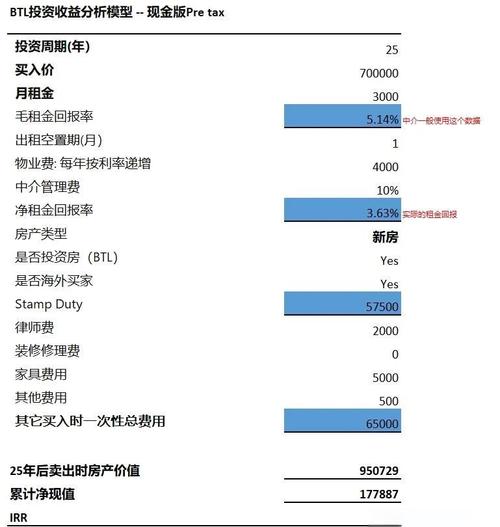

内部回报率

IRR是比CAGR更精确的指标,因为它充分考虑了投资期间所有现金流的时间价值,包括追加投资、部分赎回等,它是让所有现金流入的现值总和等于所有现金流出现值总和的那个折现率。

公式(概念性): [ \sum_{t=0}^{n} \frac{CF_t}{(1+IRR)^t} = 0 ]

CF_t:在时间点t发生的现金流(负值为投入,正值为收回)。IRR:内部回报率。t:时间(通常以年为单位)。

如何计算: IRR的计算非常复杂,需要使用金融计算器或Excel/Google Sheets等软件。

Excel函数:

=IRR(values, [guess])

values:一个包含所有现金流(包括初始投入)的单元格区域,现金流出用负数表示,现金流入用正数表示。guess:可选,对IRR的猜测值。

示例: 继续上面的例子,我们用IRR来计算。

- 2025年初:投入 -100,000元

- 2025年初:追加投入 -50,000元

- 2025年底:赎回 +220,000元

在Excel中,你可以这样设置:

| A | B |

| :--- | :--- |

| 1 | 日期 | 现金流 |

| 2 | 2025/1/1 | -100,000 |

| 3 | 2025/1/1 | -50,000 |

| 4 | 2025/12/31 | 220,000 |

| 5 | IRR | =IRR(B2:B4) |

计算结果约为 82%。

为什么IRR比CAGR高? 因为在2025年追加的5万元,在CAGR计算中被忽略了,而IRR则正确地计算了这笔资金在3年内(从2025到2025)产生的收益,IRR更能反映真实、动态的投资回报率。

时间加权回报率

TWR衡量的是投资经理或投资策略本身的业绩,它剔除了投资者个人资金进出(如追加或赎回)对回报率的影响,它将整个投资期划分为若干个子区间,计算每个子区间的回报率,然后将它们链接起来。

计算步骤:

- 在每次发生现金流(如追加/赎回)时,将投资期分割成若干个子区间。

- 计算每个子区间的回报率。

- 将所有子区间的回报率链接起来计算总回报率。

公式:

[ (1 + TWR) = (1 + R_1) \times (1 + R_2) \times \dots \times (1 + R_n) ]

[ TWR = [(1 + R_1) \times (1 + R_2) \times \dots \times (1 + R_n)] - 1 ]

R_1, R_2, ..., R_n 是各个子区间的回报率。

适用场景: 比较不同基金经理或不同基金产品的表现,因为排除了投资者个人行为的影响。

总结与对比

| 指标名称 | 公式 | 核心特点 | 适用场景 |

|---|---|---|---|

| 简单回报率 | (期末价值 - 期初投入) / 期初投入 |

计算简单,不考虑时间价值和复利。 | 快速计算单次投资的盈亏百分比。 |

| 年化回报率 | (期末价值/期初投入)^(1/n) - 1 |

将回报率标准化为年,便于比较,但忽略中间现金流。 | 计算一次性投入、持有期较长的投资的平均年化收益。 |

| 复合年回报率 | (期末价值/期初价值)^(1/n) - 1 |

反映整个周期的平均年增长率,平滑了中间现金流的影响。 | 评估基金、股票组合等历史表现,是CAGR的常用同义词。 |

| 内部回报率 | 使现金流净现值为零的折现率 | 最精确,考虑了所有现金流的时间价值和金额。 | 评估有频繁资金流入流出(如私募股权、定期定额投资)的项目或投资组合的真实回报。 |

| 时间加权回报率 | 链接各子区间回报率 | 衡量投资策略/经理的业绩,剔除了投资者个人行为的影响。 | 比较不同基金经理或基金产品的真实管理能力。 |

选择建议:

- 对于个人投资者评估自己的投资组合,IRR通常是最佳选择,因为它最真实地反映了你的资金在特定时间段内的增值效率。

- 对于评估基金的历史业绩,CAGR是行业标准,因为它提供了一个标准化的、可比较的长期回报率。

- 对于比较不同基金经理,TWR是更公平的衡量标准。