由于这份合同的篇幅极长(通常长达数百页),并且条款的专业性极强,我无法在这里提供一个可以直接套用的完整合同模板,我可以为您提供一个全面、结构化的私募股权基金投资合同核心条款框架和详细解读,这不仅能帮助您理解合同的结构,也能让您明白在审阅或起草此类合同时需要关注哪些关键点。

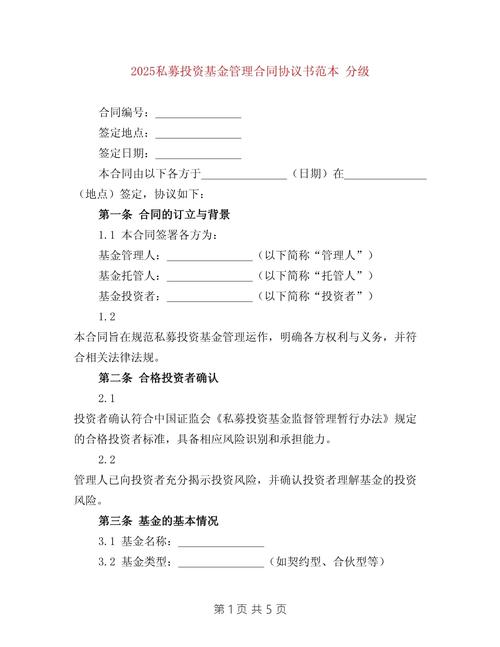

(图片来源网络,侵删)

私募股权基金投资合同核心条款框架

一份典型的私募股权基金投资合同(通常以有限合伙协议为核心,辅以股东协议、投资协议等)主要包含以下几个部分:

第一部分:总则与定义

- 合同目的与依据: 阐明设立基金的目的和法律依据。

- 定义: 对合同中反复出现的核心术语进行精确界定,

- 基金: 指本私募股权基金。

- GP (普通合伙人): 基金的管理人,负责基金的日常投资和运营。

- LP (有限合伙人): 基金的投资者,以其认缴出资额为限承担有限责任。

- 认缴出资额: LP承诺投入基金的总金额。

- 实缴出资额: LP实际缴纳到基金的金额。

- 管理费: GP为管理基金而收取的费用。

- Carry (绩效分成/超额收益分成): GP在基金实现盈利后,从超出约定门槛收益的利润中提取的分成。

- VAM (Valuation Adjustment Mechanism / 估值调整机制): 即“对赌协议”,用于在投资后根据目标公司实际业绩情况对估值进行调整的机制。

第二部分:基金设立与出资

- 基金名称与注册地: 明确基金的法定名称和注册地。

- 基金期限: 通常为“5+2”或“7+2”模式,即5年或7年的投资期,加上2年的延长期,用于后续的退出和管理。

- 出资方式与时间表:

- 出资节奏: 规定LP的出资方式,通常是“分期出资”(Capital Call),GP根据投资进度向LP发出通知,LP在规定期限内将资金汇入基金账户。

- 出资违约责任: 如果LP未能按时足额出资,通常会面临罚款、利息,甚至在极端情况下被除名并丧失已投资部分收益的权利。

- 基金财产: 明确基金财产的独立性,与GP和LP的固有财产相分离。

第三部分:基金管理(GP的权利与义务)

这是合同的核心部分,详细规定了GP如何运作基金。

- 投资策略与范围: 限定基金可以投资的行业、地域、企业阶段(如初创期、成长期、成熟期)等。

- 投资决策机制:

- 投资委员会: 通常由GP代表和外部专家组成,负责审批超过一定金额的重大投资项目。

- GP决策权: 对于小额投资,GP可自行决策。

- GP的核心义务:

- 忠实义务: 必须以基金和全体LP的最大利益为行事准则,不得有利益冲突。

- 审慎义务: 在进行投资决策时,应尽到合理的调查和判断。

- 信息披露义务: 定期向LP提供基金运作报告,包括财务报表、投资组合、估值等。

- 管理费:

- 费率: 通常为基金实缴资本的1.5%-2.5%/年。

- 计算基数: 是基于“认缴资本”还是“已投资资本”,是谈判的关键点,后者对LP更有利。

- 支付频率: 通常按季度或年度支付。

- 绩效分成:

- 分成比例: 通常为“20% Carried Interest”,即基金返还所有LP的本金和优先回报(如8%的年化收益)后,GP获得剩余利润的20%。

- 分配机制: 是“先回本后分成”(All-Capital-First)还是“按项目单独分成”(Deal-by-Deal),是谈判的焦点,前者对LP更公平,后者更能激励GP。

- 追回机制: 如果基金最终亏损,GP可能需要退还之前已获得的Carry。

第四部分:LP的权利与义务

- LP的核心权利:

- 知情权: 获取基金报告、财务报表、重大决策通知等。

- 咨询与建议权: 在LP会议上对基金运作提出建议。

- 表决权: 对特定重大事项(如延长基金期限、更换GP、修改协议核心条款)进行投票。

- 监督权: 检查基金账簿等。

- 优先投资权: 在基金设立新的子基金时,享有优先跟投的权利。

- LP的核心义务:

- 出资义务: 按时足额缴纳认缴出资。

- 竞业禁止义务: 不得从事与基金投资业务相竞争的活动。

- 保密义务: 对基金的非公开信息予以保密。

第五部分:收益分配

这是LP最关心的部分,规定了投资退出后资金如何分配。

- 分配顺序:

- 返还本金: 首先将退出资金按实缴出资比例分配给所有LP,收回其原始投资。

- 分配优先回报: 在返还本金后,向LP分配约定的优先回报(如8%的年化复合收益,即“Hurdle Rate”)。

- 分配Carry: 在优先回报分配完毕后,剩余的利润的20%分配给GP,80%分配给LP。

- 追回机制: 如果后续项目表现不佳导致整体回报低于优先回报,GP可能需要退还部分或全部已获得的Carry。

- 分配方式: 明确是按项目逐个分配,还是等基金全部清算后统一分配。

第六部分:限制性条款

这是LP保护自身利益、限制GP权力的关键条款,通常通过股东协议与目标公司约定。

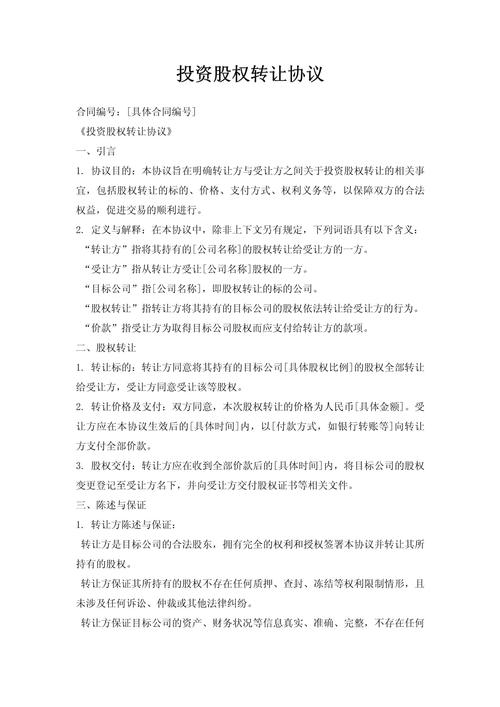

(图片来源网络,侵删)

- 重大事项否决权: LP(通常通过GP在董事会中的席位)对目标公司的某些重大决策拥有一票否决权,

- 修改公司章程。

- 发行新股、增资或减资。

- 重大资产出售或收购。

- 对外提供担保。

- 利润分配方案。

- 信息权: 要求目标公司定期提供财务报告和经营报告。

- 后续融资保护: 规定未来公司以更低估值融资时,现有投资者有权按同等条件获得免费或低价的股权,以防止股权被过度稀释。

第七部分:退出机制

- 主要退出方式:

- 首次公开募股。

- 并购。

- 管理层回购。

- 股权转让。

- 退出决策: 通常由GP主导,但LP在投资委员会中可能拥有一定的发言权或投票权。

第八部分:争议解决与法律适用

- 适用法律: 通常约定为中华人民共和国法律。

- 争议解决方式: 优先约定通过友好协商解决,协商不成的,通常提交仲裁(如中国国际经济贸易仲裁委员会 CIETAC)而非诉讼,因为仲裁更具保密性和专业性。

特别提示:重要文件关系

在实际操作中,一份私募股权投资交易通常涉及“一揽子”法律文件:

- 《有限合伙协议》: 基金的“宪法”,规定了GP和LP之间的关系。

- 《认购协议》: LP承诺加入基金并出资的合同。

- 《投资协议》: 基金(作为投资方)与目标公司(被投企业)之间的投资合同,规定了估值、出资方式、交割条件等。

- 《股东协议》: 基金(作为股东)与其他股东(创始人、其他投资者)之间的合同,规定了公司治理、股东权利义务等。

- 《公司章程》: 目标公司内部的最高行为准则。

免责声明: 以上内容仅为私募股权基金投资合同的通用框架和条款解读,不构成任何法律意见,每份合同的条款都因基金策略、交易结构、谈判地位的不同而有巨大差异,在签署任何此类文件前,强烈建议咨询专业的律师和财务顾问。

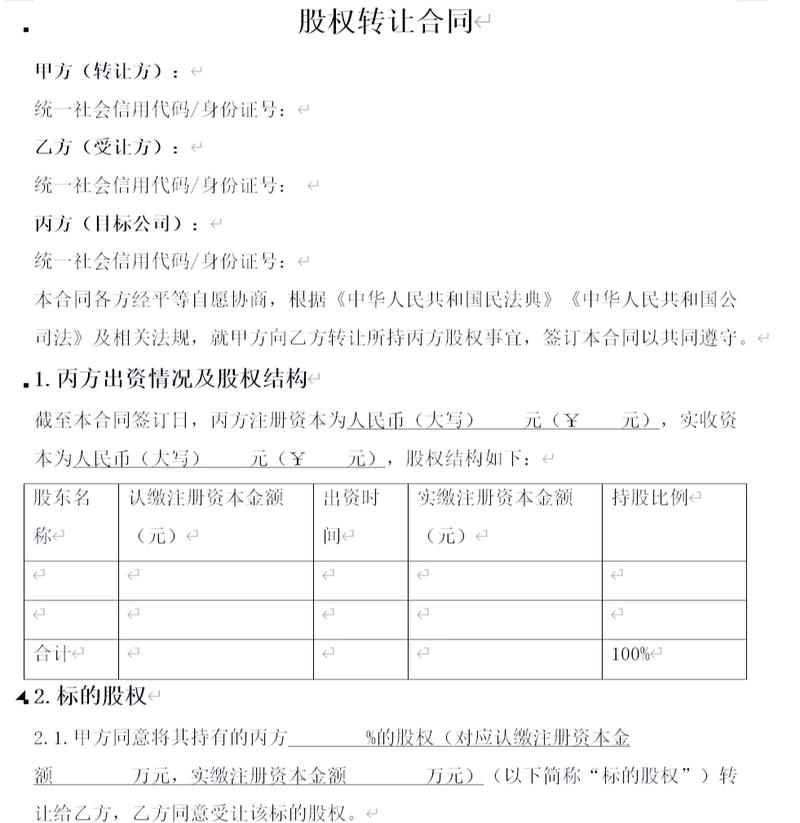

(图片来源网络,侵删)