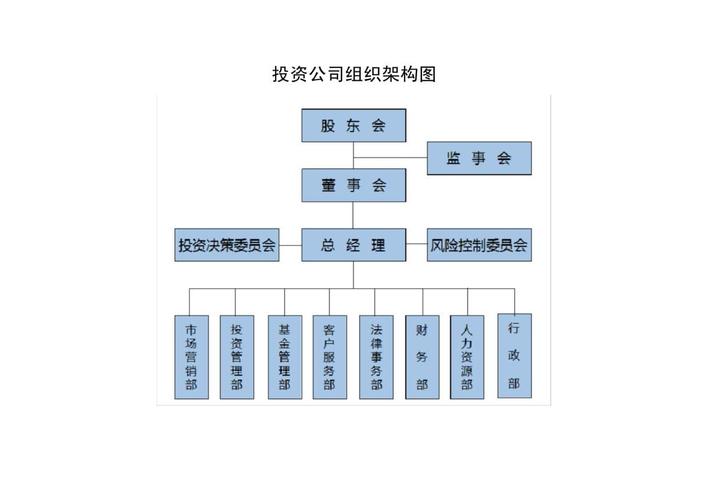

以下我将从核心治理层、核心业务层、支持保障层以及关键特点四个方面,详细解析投资管理公司的管理结构。

(图片来源网络,侵删)

核心治理层

这是公司的顶层设计,负责制定战略、监督运营和保障股东利益,其结构通常与其他类型的上市公司类似,但在金融监管方面有更严格的要求。

-

董事会

- 职责:公司的最高决策和监督机构,对公司的整体战略、财务健康、风险管理、高管任免和股东利益负最终责任。

- 构成:

- 执行董事:通常是公司的高级管理层(如CEO、CFO)。

- 非执行董事:不参与公司日常运营,但提供独立的外部视角和专业知识,其中至少包含一定比例的独立董事,他们与公司没有重大利益关联,负责监督管理层和制衡大股东。

- 专业委员会:董事会下设几个关键委员会,以专业化地履行职责。

- 审计委员会:监督财务报告、内部控制、外部审计师的聘请和薪酬,这是最重要的委员会之一,确保财务信息的真实性和准确性。

- 薪酬委员会:负责制定公司高管和核心员工的薪酬方案,通常与业绩挂钩,确保薪酬的合理性和激励性。

- 风险管理委员会:监督公司的整体风险偏好、风险政策和重大风险事件,确保公司在可承受的风险范围内运营。

- 提名与治理委员会:负责董事和高管候选人的提名、评估,以及公司治理政策的制定。

-

股东会

- 职责:公司的所有者,拥有最终所有权,负责选举董事、批准重大交易(如并购、出售公司)和修改公司章程等。

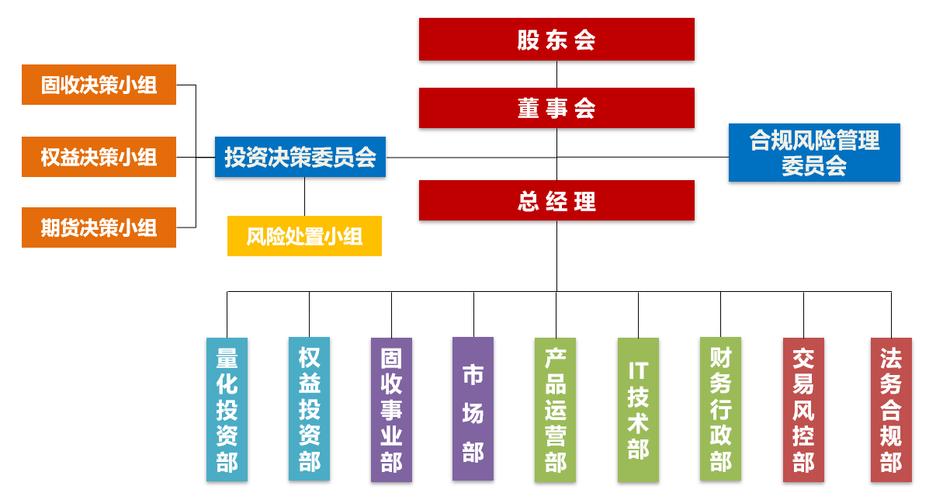

核心业务层

这是投资管理公司的“心脏”,直接负责创造价值——即投资管理业务。

(图片来源网络,侵删)

-

首席执行官

- 职责:公司的最高行政负责人,向董事会汇报,负责执行董事会制定的战略,全面管理公司的日常运营,对公司的整体业绩负责。

-

首席投资官

- 职责:投资业务的“总司令”,负责领导整个投资团队,制定公司的整体投资策略、资产配置框架和风险控制标准,CIO是投资业绩的最终责任人。

- 下属团队:

- 投资研究部:负责宏观经济、行业和个股/个券的深度研究,为投资决策提供依据,研究员会撰写研究报告,并支持投资经理。

- 投资组合管理部:这是投资决策的核心,由多位投资经理 组成,他们负责管理具体的投资组合(如某只公募基金、一个私募股权基金或一个对冲基金),投资经理基于CIO的策略和研究员的输入,做出具体的买卖决策。

- 交易部:负责执行投资经理的交易指令,以最优的成本和速度完成交易,他们负责监控市场流动性,管理交易风险。

- 资产配置部:对于管理多资产类别的大型公司,这个部门负责研究不同资产类别(股票、债券、另类投资等)的风险收益特征,并为客户设计长期的资产配置方案。

-

业务发展部

- 职责:公司的“发动机”,负责创造收入,核心任务是销售和市场营销。

- 构成:

- 机构销售:负责向养老金、主权财富基金、保险公司、捐赠基金等大型机构客户销售产品。

- 零售销售/财富管理:负责向高净值个人和普通大众销售产品,渠道可能包括自有理财顾问、银行代销、第三方平台等。

- 市场营销:负责品牌建设、市场推广、内容创作(如白皮书、市场评论)等,提升公司在市场上的知名度和专业形象。

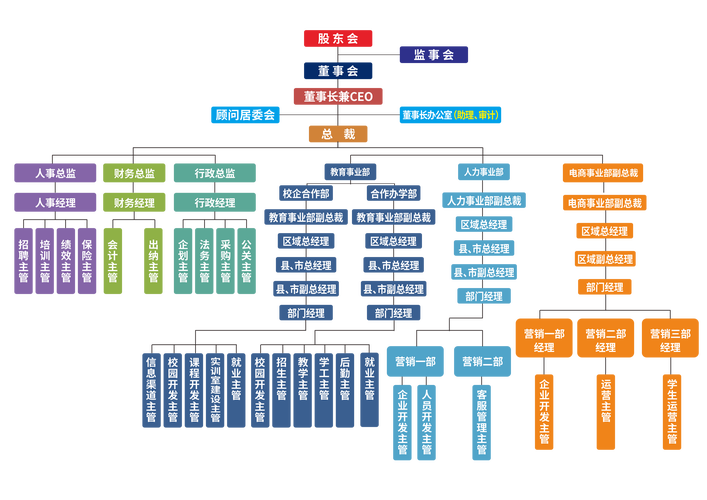

支持保障层

这些部门是公司的“骨架和血液”,确保核心业务能够高效、合规、安全地运转。

(图片来源网络,侵删)

-

风险管理部

- 职责:独立的“警察”,负责识别、计量、监控和报告公司面临的各种风险,风险类型包括:

- 市场风险:投资组合因市场价格波动而产生的损失。

- 信用风险:交易对手或债券发行人违约的风险。

- 流动性风险:无法以合理价格迅速买卖资产的风险。

- 操作风险:因内部流程、人员、系统失误或外部事件导致的损失。

- 特点:通常直接向CEO和风险管理委员会(董事会下设)汇报,以保证其独立性和权威性。

- 职责:独立的“警察”,负责识别、计量、监控和报告公司面临的各种风险,风险类型包括:

-

合规与法务部

- 职责:确保公司的所有活动都严格遵守国内外金融监管机构(如中国证监会、美国SEC)的法律法规以及公司内部的合规政策。

- 法务部:负责处理合同、诉讼、知识产权等法律事务。

- 合规部:负责监控员工行为(如防止内幕交易)、审核营销材料、处理客户投诉等。

-

运营部

- 职责:公司的“后勤总管”,负责处理所有与投资后端相关的行政和会计工作。

- 核心职能:

- 基金会计:每日计算和管理每个投资组合的净值。

- 后台交易处理:核对交易指令,处理资金和证券的交收。

- 客户服务:处理投资者的申购、赎回、查询等。

- 清算与结算:确保交易顺利完成。

-

信息技术部

- 职责:提供技术基础设施和支持,在投资管理公司中,IT至关重要。

- 职能:维护交易系统、风险管理系统、数据分析平台、办公网络和客户门户等,同时负责数据安全和灾难恢复。

-

财务部

- 职责:负责公司的财务管理,包括财务报告、预算编制、成本控制、税务管理和资金管理。

关键特点与考量因素

-

风险隔离与独立性

投资决策、交易执行和风险控制/合规必须是独立的职能,并由不同的人员负责,形成有效的制衡,投资经理不能自行交易,交易员不能修改投资指令,风控部门可以否决高风险的交易。

-

人才驱动

投资管理公司的核心资产是人才,尤其是明星投资经理和资深研究员,薪酬结构(通常是“高底薪 + 高绩效奖金”)和人才保留机制是管理结构设计中的重中之重。

-

监管合规是生命线

相比于其他行业,金融行业的监管极其严格,合规与法务部门在组织架构中的地位非常高,通常拥有“一票否决权”。

-

规模与结构差异

- 大型综合资管公司(如贝莱德、先锋领航):结构完整,部门划分细致,可能按资产类别(股票、固定收益、另类投资)、地域(美洲、欧洲、亚洲)或客户类型(机构、零售)设立独立的业务线。

- 精品店/对冲基金:结构相对扁平,一人身兼数职,创始人可能同时是CEO、CIO和PM,支持职能可能外包或规模较小,但核心的投资、风控和合规职能依然不可或缺。

总结图表

| 层级 | 核心部门 | 主要职责 |

|---|---|---|

| 治理层 | 董事会、股东会 | 战略决策、监督管理、保障股东利益 |

| 核心业务层 | CEO、CIO、投资部、业务发展部 | 执行战略、管理投资、销售产品 |

| 支持保障层 | 风险管理、合规法务、运营、IT、财务 | 控制风险、确保合规、提供运营支持 |

这个管理结构共同构成了一个高效、稳健且以客户为中心的投资管理平台,旨在实现长期、可持续的投资回报。